Increased investment from the U.S., EU, China and Japan will lead to more chip factories being built. But it won’t defuse the threat of another global chip shortage.

worldview.stratfor.com

En la carrera por impulsar la fabricación de semiconductores, las potencias mundiales se llevan la marca

13 MIN DE LECTURA Nov 11, 2021 | 22:43 GMT

El aumento de las inversiones tras la escasez de semiconductores inducida por la pandemia conducirá a la construcción de más fábricas de chips en más partes del mundo. Pero la naturaleza rígida del sector y los ciclos de auge y caída seguirán provocando que los países enfrenten interrupciones de suministro similares en el futuro.China, la Unión Europea, Japón y Estados Unidos están ofreciendo incentivos a los fabricantes de chips en medio de la escasez global de semiconductores con la esperanza de protegerse de una repetición en el futuro. Los gobiernos que buscan volverse autosuficientes en la industria de los semiconductores encontrarán que su inversión conduce a un callejón sin salida. No todos los programas respaldados por el gobierno tendrán éxito y algunos corren el riesgo de desperdiciar miles de millones de dólares de dinero público en proyectos que fracasan. Taiwan Semiconductor Manufacturing Company (TMSC), el fabricante mundial de chips de peso pesado, ya planea invertir $ 100 mil millones en los próximos tres años. Y Corea del Sur, hogar de Samsung, tiene como objetivo una inversión de $ 450 mil millones en semiconductores durante la próxima década.

- China: en su decimocuarto plan quinquenal adoptado en marzo, Beijing destacó a la industria de los semiconductores como uno de los siete sectores estratégicos en los que priorizar la inversión. China ya apunta al 70% de autosuficiencia para 2025.

- Unión Europea: La Unión Europea quiere duplicar su participación en la fabricación global de chips al 20% para 2030. En septiembre, la Comisión Europea también dio a conocer la Ley Europea de Chips para promover la inversión en el sector.

- Japón: en junio, el gobierno japonés dijo que planea tratar el crecimiento de la industria de semiconductores como un "proyecto nacional" similar al suministro de energía y alimentos, después de que la participación de Japón en la fabricación mundial de chips cayó del 50% en 1988 a solo el 10% en 2019.

- Estados Unidos: El Congreso de los Estados Unidos está sopesando actualmente la Ley CHIPS for America que ha sido aprobada por el Senado e incluye $ 52 mil millones en apoyo a la industria de semiconductores.

La escasez de chips durante la pandemia expuso cuán crítica es la industria de los semiconductores para las economías modernas, lo que, junto con la creciente competencia entre Estados Unidos y China por la tecnología , impulsará el apoyo del gobierno al sector mucho después de que terminen las interrupciones actuales del suministro.A corto plazo, la escasez de semiconductores seguirá afectando a la economía mundial, parece que hay un pequeño respiro en el horizonte, ya que los fabricantes de automóviles estadounidenses Ford y General Motors informaron ganancias más bajas el 27 de octubre y dijeron que ven la escasez de chips para los fabricantes de automóviles. que durará hasta 2022. El 21 de octubre, el director ejecutivo de Intel, Pat Gelsinger, también dijo que cree que la escasez general durará hasta 2023. Al mismo tiempo, la competencia tecnológica entre Estados Unidos y China llevará a ambos países a considerar nuevas inversiones en el sector de semiconductores. mientras Washington busca fortalecer sus propias capacidades de producción, mientras que Beijing intenta construir una industria nacional.

- Estados Unidos ha visto el ascenso de China en la industria de semiconductores como un disruptor potencial para las industrias actuales de semiconductores y tecnología lideradas por Estados Unidos , a pesar de que algunas partes de la cadena de suministro (como ensamblaje y empaque) ya no tienen su sede en Estados Unidos. Muchos halcones de China en Washington temen que los avances chinos en el sector de semiconductores puedan allanar el camino para que China eventualmente reemplace a Estados Unidos como líder mundial en innovación tecnológica en las próximas décadas.

Con una revisión estructural de la industria global de semiconductores probablemente poco realista, la mayoría de los países no tendrán más remedio que asociarse con actores establecidos como TSMC, Samsung o Intel. La industria de los semiconductores está muy fragmentada y requiere altos niveles de especialización para compensar los elevados costos de inversión. Esto, a su vez, a menudo conduce a que solo un puñado de jugadores dominen algunos segmentos del mercado. TSMC de Taiwán y United Microelectronics Corporation (UMC), por ejemplo, se especializan en la fabricación de chips por contrato. Estas empresas no diseñan los chips que producen ni fabrican la mayoría de los equipos que utilizan para fabricar semiconductores. La ASML de los Países Bajos, por otro lado, tiene el monopolio de algunas de las máquinas de litografía más avanzadas del mundo necesarias para construir chips de alta gama que empresas como TSMC deben comprar. Las altas barreras de entrada y las decenas de miles de millones de dólares de inversión necesarios para ingresar a la industria de los semiconductores significan que la Unión Europea, Es probable que Estados Unidos y Japón sean los que tengan más éxito al asociarse con fabricantes de chips establecidos. La alternativa puede ser una inversión expansiva a largo plazo que probablemente esos gobiernos no estén dispuestos a pagar.

- China ha luchado por hacer avanzar su sector de semiconductores, a pesar de invertir miles de millones de dólares en la industria durante la última década. China tiene como objetivo un 70% de autosuficiencia en la producción de chips para 2025, pero solo alcanzó el 16% de autosuficiencia en 2020. Una de las empresas de semiconductores más prometedoras de China, Tsinghua Unigroup, también incumplió el pago de un bono en 2020 y ahora se enfrenta a la bancarrota. a menos que reciba un rescate de Beijing.

Aunque China obtendrá avances en tecnologías de semiconductores de generaciones anteriores, el país seguirá sin alcanzar el objetivo de autosuficiencia de Beijing , especialmente a medida que Occidente se vuelve cada vez más nacionalista sobre la industria en medio de la competencia.Es probable que el crecimiento general de la capacidad de las plantas fabulosas de China durante la próxima década supere con creces al de Japón, Europa y Estados Unidos. Las empresas chinas, sin embargo, se están centrando en gran medida en la tecnología de generación anterior. El SMIC de China apenas está comenzando a fabricar chips de 10 nm o menos. La empresa también depende de productos químicos, materias primas y máquinas de litografía importados que China no puede producir a nivel nacional. Esto significa que SMIC tardará años en invertir en las mismas tecnologías de vanguardia que competidores como Intel ya están investigando e invirtiendo.

Los controles de exportación de EE .

UU .

Están obstaculizando la capacidad de Chinapara importar máquinas de gama alta, como las producidas por ASML, por lo que es poco probable que China también pueda desarrollarlas a nivel nacional en el corto plazo. Pero si bien tendrá dificultades para competir con TSMC, Intel y Samsung en el mercado de chips de alta gama, China puede reducir su dependencia de otros chips, que representan la mayor parte de su consumo doméstico de semiconductores para electrodomésticos y dispositivos de Internet de las cosas. , entre otros productos.

- La empresa de fabricación de equipos de semiconductores más avanzada de China recién está comenzando a producir equipos que pueden producir chips de 28 nm, varias generaciones más antiguas que los chips de vanguardia actuales en el mercado.

Japón nunca recuperará la participación de mercado en la fabricación de chips que tenía en la década de 1980, pero la posición única del país en la industria electrónica aún le permitirá aumentar su capacidad de fabricación de semiconductores y aprovechar otras oportunidades de mercado en toda la cadena de suministro. Aunque su participación en la fabricación de semiconductores ha disminuido, Japón sigue siendo una parte importante de la industria general de semiconductores en ciertas áreas, como los productos químicos. La industria nacional de semiconductores y el capital humano de Japón, junto con su ubicación ideal en el este de Asia y su gran base de clientes, también lo convierten en un destino atractivo para los fabricantes de chips cercanos que buscan diversificar sus capacidades de producción, como el TMSC de Taiwán.

- El 4 de octubre, el fabricante de chips taiwanés anunció que construiría su primera planta de fabricación en Japón. La fábrica de $ 7 mil millones utilizará los procesos de 22 nm y 28 nm de la generación anterior de TSMC, que comúnmente fabrican chips para productos de consumo en los que se especializa la industria electrónica de Japón, como los televisores. TMSC anunció recientemente que la planta se construirá en sociedad con el gigante japonés de la electrónica Sony, que está invirtiendo 500 millones de dólares en el proyecto.

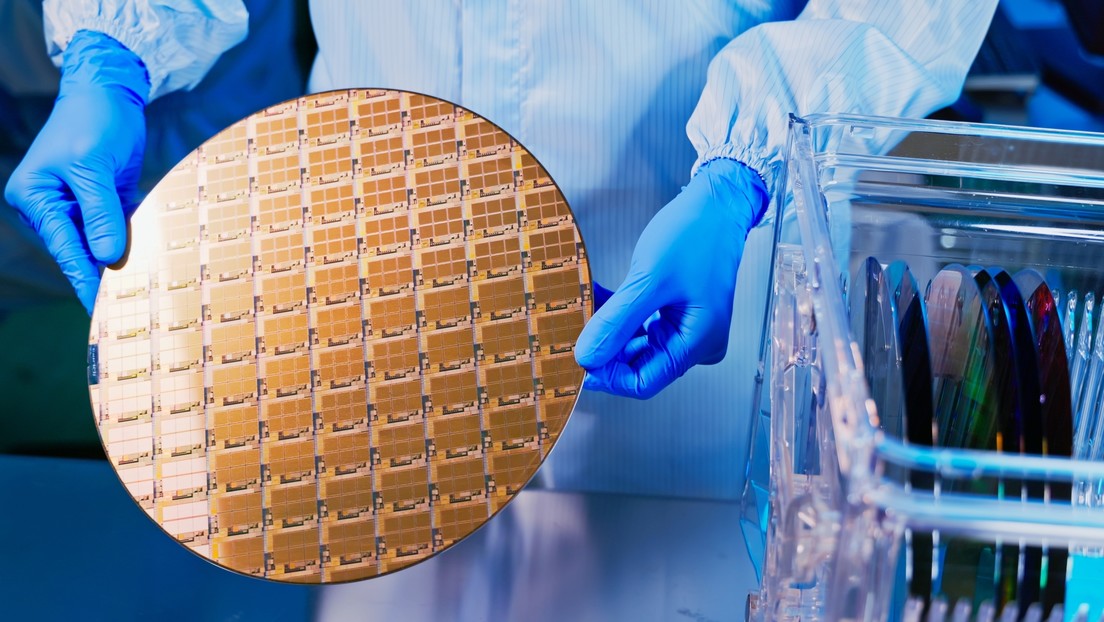

- Tokyo Ohka Kogyo es el mayor fabricante mundial de materiales fotorresistentes, necesarios para producir las máquinas de litografía ultravioleta extrema que fabrican chips de alta gama. Las empresas japonesas representan alrededor del 90% de la cuota de mercado mundial de materiales fotorresistentes. Las empresas japonesas Shin-Etsu Chemical y SUMCO también producen más de la mitad de las obleas de silicio del mundo.

La capacidad de fabricación de chips de Estados Unidos también aumentará a medida que Intel, TSMC y otros aumenten sus inversiones en plantas de fabricación dentro de sus fronteras. Pero la amplitud del sector tecnológico de EE. UU. Lo mantendrá dependiente de las cadenas de suministro de semiconductores globales, incluso cuando aumente la capacidad nacional.A pesar de una disminución en la participación en la fabricación de chips lógicos en las últimas décadas, Estados Unidos sigue siendo una parte indispensable de la industria de semiconductores en general. La propiedad intelectual estadounidense se encuentra en toda la industria; Estados Unidos también alberga algunas de las empresas de semiconductores sin fábrica más importantes del mundo, como Qualcomm, que diseña chips que fabrican empresas como TSMC. El diseño de chips sigue siendo una de las partes tecnológicamente más avanzadas de la industria. Estados Unidos juega un papel importante en la fabricación de chips analógicos y de memoria. No obstante, el crecimiento de TSMC y Samsung en Asia ahora está impulsando el apoyo bipartidista en Washington para una mayor fabricación nacional de chips. Aunque la Ley CHIPS no ha sido aprobada por completo por el Congreso, Es probable que exista algún nivel de apoyo del gobierno federal además del apoyo a nivel estatal y municipal. Esto ha dado lugar a que varias empresas anunciaran planes para construir nuevas plantas de fabricación de semiconductores en los Estados Unidos, incluida TSMC. Pero incluso con estos esfuerzos, Estados Unidos seguirá ligado a la industria global, ya que muchos semiconductores producidos en Estados Unidos todavía se enviarán a otros lugares para las etapas finales de empaquetado, ensamblaje y prueba de fabricación de chips, que requieren más mano de obra. Y la mayor parte de la electrónica en la que finalmente se utilizarán esos chips también se fabricará en otros países. Estados Unidos seguirá necesitando grandes importaciones de materiales, equipos de fabricación de chips y otros insumos para chips, lo que aumentará aún más su dependencia de la cadena de suministro global. Esto ha dado lugar a que varias empresas anunciaran planes para construir nuevas plantas de fabricación de semiconductores en los Estados Unidos, incluida TSMC. Pero incluso con estos esfuerzos, Estados Unidos seguirá ligado a la industria global, ya que muchos semiconductores producidos en Estados Unidos todavía se enviarán a otros lugares para las etapas finales de empaquetado, ensamblaje y prueba de fabricación de chips, que requieren más mano de obra. Y la mayor parte de la electrónica en la que finalmente se utilizarán esos chips también se fabricará en otros países. Estados Unidos seguirá necesitando grandes importaciones de materiales, equipos de fabricación de chips y otros insumos para chips, lo que aumentará aún más su dependencia de la cadena de suministro global. Esto ha dado lugar a que varias empresas anunciaran planes para construir nuevas plantas de fabricación de semiconductores en los Estados Unidos, incluida TSMC. Pero incluso con estos esfuerzos, Estados Unidos seguirá ligado a la industria global, ya que muchos semiconductores producidos en Estados Unidos todavía se enviarán a otros lugares para las etapas finales de empaquetado, ensamblaje y prueba de fabricación de chips, que requieren más mano de obra. Y la mayor parte de la electrónica en la que finalmente se utilizarán esos chips también se fabricará en otros países. Estados Unidos seguirá necesitando grandes importaciones de materiales, equipos de fabricación de chips y otros insumos para chips, lo que aumentará aún más su dependencia de la cadena de suministro global. ya que muchos semiconductores producidos en los Estados Unidos todavía se enviarán a otros lugares para las etapas finales de empaquetado, ensamblaje y prueba más intensivas en mano de obra de la fabricación de chips. Y la mayor parte de la electrónica en la que finalmente se utilizarán esos chips también se fabricará en otros países. Estados Unidos seguirá necesitando grandes importaciones de materiales, equipos de fabricación de chips y otros insumos para chips, lo que aumentará aún más su dependencia de la cadena de suministro global. ya que muchos semiconductores producidos en los Estados Unidos todavía se enviarán a otros lugares para las etapas finales de empaquetado, ensamblaje y prueba más intensivas en mano de obra de la fabricación de chips. Y la mayor parte de la electrónica en la que finalmente se utilizarán esos chips también se fabricará en otros países. Estados Unidos seguirá necesitando grandes importaciones de materiales, equipos de fabricación de chips y otros insumos para chips, lo que aumentará aún más su dependencia de la cadena de suministro global.

- La construcción ya ha comenzado en una nueva planta TSMC de $ 12 mil millones en Arizona, que está programada para entrar en funcionamiento en 2024.

- Samsung planea construir una planta de $ 17 mil millones para chips de alta gama en los Estados Unidos y actualmente está evaluando sitios para la planta.

- Intel también está construyendo nueva capacidad de fabricación de chips en los Estados Unidos, con planes para introducir nuevos chips de CPU cada año entre 2021 y 2025, como parte de su estrategia denominada "IDM 2.0" para construir más semiconductores para empresas que diseñan pero no lo hacen. fabricarlos (como Qualcomm y Apple), además de diseñar y fabricar sus propios chips.

Las ambiciones europeas en materia de chips se enfrentan a la batalla cuesta arriba más empinada, ya que el mercado europeo ofrece pocos clientes (es decir, empresas que diseñan pero no fabrican chips) y consumidores (es decir, empresas que fabrican teléfonos inteligentes y ordenadores personales) de chips de alta gama que fabricantes de chips como Samsung. y TSMC realizar transacciones con.Europa no está ligada a la industria electrónica en general de la misma manera que Estados Unidos y Asia, con solo clientes industriales limitados para las empresas de diseño de chips y los fabricantes de chips por contrato. Aún así, la Comisión Europea quiere apuntar a chips de alta gama porque es la parte más innovadora de la industria. La estrategia de la comisión ha sido criticada por centrarse demasiado en ese aspecto de la industria en lugar de en partes de la industria de los semiconductores en las que Europa tiene más sentido centrarse, como el sector de la automoción. La gran base de fabricación industrial de Europa ofrece un gran mercado para chips heredados. Ningún país europeo puede competir con el tipo de ayuda que China o Estados Unidos pueden brindar a la industria, requiriendo un enfoque paneuropeo, algo que el presidente francés Emmanual Macron ha respaldado significativamente, para lograr un progreso significativo. Sin embargo, el apoyo financiero aún tendría que provenir de los gobiernos. Francia y Alemania han prometido alrededor de 9 mil millones de euros (aproximadamente $ 10 mil millones) en financiamiento para el sector, aunque queda por ver si los compromisos sobrevivirán a las conversaciones de la coalición alemana y las elecciones francesas del próximo año. Pero si bien Europa tendrá más dificultades para impulsar la fabricación de semiconductores nacionales en comparación con otras regiones, Intel, con sede en EE. UU., Ha dado esperanzas a los líderes de la UE, y el CEO de la compañía anunció en septiembre que construiría una "gran fábrica de chips" en Europa. . Francia y Alemania han prometido alrededor de 9 mil millones de euros (aproximadamente $ 10 mil millones) en fondos para el sector, aunque queda por ver si los compromisos sobreviven a las conversaciones de la coalición alemana y las elecciones francesas del próximo año. Pero si bien Europa tendrá más dificultades para impulsar la fabricación de semiconductores nacionales en comparación con otras regiones, Intel, con sede en EE. UU., Ha dado esperanzas a los líderes de la UE, y el CEO de la compañía anunció en septiembre que construiría una "gran fábrica de chips" en Europa. . Francia y Alemania han prometido alrededor de 9 mil millones de euros (aproximadamente $ 10 mil millones) en fondos para el sector, aunque queda por ver si los compromisos sobreviven a las conversaciones de la coalición alemana y las elecciones francesas del próximo año. Pero si bien Europa tendrá más dificultades para impulsar la fabricación de semiconductores nacionales en comparación con otras regiones, Intel, con sede en EE. UU., Ha dado esperanzas a los líderes de la UE, y el CEO de la compañía anunció en septiembre que construiría una "gran fábrica de chips" en Europa. .

- Intel planea construir dos plantas de fabricación de chips en un mega-sitio en Europa que podría albergar hasta ocho fábricas como parte de su estrategia IDM 2.0. Las plantas estarían entre las más avanzadas de la empresa. El nuevo modelo comercial de Intel requerirá la construcción de nuevas plantas de fabricación de chips.

- Intel tiene actualmente solo cuatro plantas de fabricación de chips ubicadas fuera de América del Norte, incluidas dos en Israel y una en Irlanda. A medida que la empresa busca construir más plantas de fabricación de chips, Intel puede ver mayores oportunidades de crecimiento en Europa en comparación con Asia, donde no tiene presencia existente y se enfrentaría a muchos competidores.

Los diferentes intereses estratégicos de Estados Unidos, China, Japón y Europa en impulsar la fabricación de semiconductores podrían aumentar el número de fábricas de chips de alta gama ubicadas fuera de Taiwán y Corea del Sur para 2025. Sin embargo, tener más plantas en más lugares no mitigará la amenaza. de otra escasez global de semiconductores.La sobreinversión también podría crear un colapso en la industria. La concentración geográfica de la fabricación de semiconductores fue solo una pequeña parte de la escasez de chips y es probable que la escasez hubiera sido casi tan grave en los últimos dos años, incluso si las plantas estuvieran ampliamente distribuidas. Se produjo un aumento rápido e inesperado de la demanda de chips debido a la pandemia, ya que más consumidores querían comprar computadoras portátiles, dispositivos de red, electrónicos y otros productos para trabajar desde casa. La industria de los semiconductores y los amplios horizontes de inversión para aumentar la capacidad significan que la industria nunca estará estructurada para hacer frente a cambios repentinos en la demanda. Además, la escasez de chips en la industria automotriz se ha visto agravada por el intenso proceso de certificación que atraviesa el sector automotriz, lo que hace que el cambio de proveedores sea particularmente difícil. Cuando comenzó la pandemia, las compañías automotrices cancelaron muchos de sus pedidos, anticipando que la crisis económica afectaría la demanda de vehículos. Pero cuando volvieron a realizar nuevos pedidos a medida que aumentaba la demanda, los fabricantes de automóviles se encontraron detrás de otros clientes. Y debido al proceso de certificación, las empresas automotrices tardan meses en cambiar a otros proveedores. Los problemas de suministro a los que se enfrentan los fabricantes de automóviles se habrían producido independientemente de si los chips se fabricaron en Taiwán o en Alemania. Los auges y caídas que la industria de los chips ve a menudo a medida que se pone en funcionamiento nueva capacidad también seguirán siendo un problema. De hecho, el mayor enfoque de Estados Unidos, China, Europa y Japón en la capacidad de fabricación nacional, junto con los productores establecidos de Corea del Sur y Taiwán, podría conducir a una caída aún mayor. en caso de que muchas de estas nuevas plantas se construyan a mediados de la década de 2020. El mercado de chips de alta gama en el centro de muchas estrategias occidentales puede que tampoco sea del todo inmune a este riesgo. En algún momento, la demanda saturada de nuevas computadoras, teléfonos inteligentes y otros dispositivos electrónicos domésticos que utilizan procesadores avanzados puede frenar un mayor crecimiento de la demanda, ya que la mayoría de las personas no reemplazarán tantos dispositivos como lo hicieron al comienzo de la pandemia. Pero el mayor riesgo puede ser para las tecnologías maduras más antiguas, donde la escala de la inversión de China puede abrumar a los mercados si el país ya no necesita importar tantos chips heredados. Y como se ve en otras industrias, los objetivos de autosuficiencia de China pueden hacer que los productores sean menos receptivos a las señales de los precios del mercado para reducir la producción o la inversión. El mercado de chips de alta gama en el centro de muchas estrategias occidentales puede que tampoco sea del todo inmune a este riesgo. En algún momento, la demanda saturada de nuevas computadoras, teléfonos inteligentes y otros dispositivos electrónicos domésticos que utilizan procesadores avanzados puede frenar un mayor crecimiento de la demanda, ya que la mayoría de las personas no reemplazarán tantos dispositivos como lo hicieron al comienzo de la pandemia. Pero el mayor riesgo puede ser para las tecnologías maduras más antiguas, donde la escala de la inversión de China puede abrumar a los mercados si el país ya no necesita importar tantos chips heredados. Y como se ve en otras industrias, los objetivos de autosuficiencia de China pueden hacer que los productores sean menos receptivos a las señales de los precios del mercado para reducir la producción o la inversión. El mercado de chips de alta gama en el centro de muchas estrategias occidentales puede que tampoco sea del todo inmune a este riesgo. En algún momento, la demanda saturada de nuevas computadoras, teléfonos inteligentes y otros dispositivos electrónicos domésticos que utilizan procesadores avanzados puede frenar un mayor crecimiento de la demanda, ya que la mayoría de las personas no reemplazarán tantos dispositivos como lo hicieron al comienzo de la pandemia. Pero el mayor riesgo puede ser para las tecnologías maduras más antiguas, donde la escala de la inversión de China puede abrumar a los mercados si el país ya no necesita importar tantos chips heredados. Y como se ve en otras industrias, los objetivos de autosuficiencia de China pueden hacer que los productores sean menos receptivos a las señales de los precios del mercado para reducir la producción o la inversión. los teléfonos inteligentes y otros dispositivos electrónicos domésticos que utilizan procesadores avanzados pueden frenar un mayor crecimiento de la demanda, ya que la mayoría de las personas no reemplazarán tantos dispositivos como lo hicieron al comienzo de la pandemia. Pero el mayor riesgo puede ser para las tecnologías maduras más antiguas, donde la escala de la inversión de China puede abrumar a los mercados si el país ya no necesita importar tantos chips heredados. Y como se ve en otras industrias, los objetivos de autosuficiencia de China pueden hacer que los productores sean menos receptivos a las señales de los precios del mercado para reducir la producción o la inversión. los teléfonos inteligentes y otros dispositivos electrónicos domésticos que utilizan procesadores avanzados pueden frenar un mayor crecimiento de la demanda, ya que la mayoría de las personas no reemplazarán tantos dispositivos como lo hicieron al comienzo de la pandemia. Pero el mayor riesgo puede ser para las tecnologías maduras más antiguas, donde la escala de la inversión de China puede abrumar a los mercados si el país ya no necesita importar tantos chips heredados. Y como se ve en otras industrias, los objetivos de autosuficiencia de China pueden hacer que los productores sean menos receptivos a las señales de los precios del mercado para reducir la producción o la inversión.

)

)